Cómo presentar el formulario CRA T2125

- 4857

- 368

- Ignacio Nieto

El formulario T2125 es un formulario de impuestos canadiense que los contribuyentes independientes deben usar para informar sus ingresos comerciales y profesionales. Debe presentarse con el Formulario T1 para su declaración anual de impuestos sobre la renta personal.

La mayoría de los propietarios exclusivos, e incluso algunas asociaciones, deben informar los ingresos por autoempleo a la Asociación de Ingresos de Candian (CRA) en el formulario T2125. Aprenda a determinar si es responsable de completar este formulario, junto con cómo, dónde y cuándo presentar.

¿Qué es CRA FORM T2125??

Los contribuyentes canadienses deben informar el autoempleo o los ingresos profesionales a la CRA junto con cualquier ingreso obtenido del empleo regular. Aunque informa esto sobre su formulario de impuesto sobre la renta T1, debe calcularlo utilizando el Formulario T2125 e incluir esto con su declaración de impuestos.

Quién usa CRA Form T2125?

Cualquier persona independiente, incluso aquellos que obtienen otros ingresos a través de empleo regular, complete y presenten el Formulario de impuestos T2125 con su Formulario T1 cada año. Entonces, si está operando una única propiedad o una asociación no incorporada, asociación general o una sociedad de responsabilidad limitada (cualquiera de los cuales con menos de cinco miembros), debe completar el formulario T2125 cuando está llenando su declaración de ingresos canadiense.

Si trabaja por cuenta propia, generalmente recibirá el formulario T4A de cualquier cliente u otros negocios que le hayan pagado por sus servicios durante el año anterior. Estos formularios tendrán sus ingresos por cuenta propia, y los usará para completar el formulario T2125.

No confíe solo en el formulario T4A de los clientes para completar su formulario T2125. Los clientes pueden olvidarse de enviarle uno, y los consumidores a quienes vendió directamente tampoco enviará uno,. Mantenga registros precisos para que pueda estar seguro de que está informando todos sus ingresos comerciales.

Incluso si no ha registrado un negocio, aún tiene que completar el Formulario T2125 cuando complete su declaración de impuestos sobre la renta canadiense T1 si tiene algún ingreso comercial, e incluye ingresos obtenidos de las ventas fuera de Canadá.

Además de los pagos monetarios recibidos por su mano de obra o los bienes o servicios que proporciona, los ingresos comerciales también incluyen pagos de trueque o pagos recibidos en formas alternativas de moneda, como bitcoin.

Por ejemplo, suponga que es un pintor y acepta pintar la oficina de un terapeuta de masaje a cambio de tratamientos de masaje. Si normalmente habría cobrado $ 1,000 por el trabajo y el terapeuta de masaje brinda servicios valorados en $ 1,000 a cambio, entonces debe incluir los $ 1,000 en su ingreso comercial. El valor de los servicios de pintura que proporciona es el mismo que sería si recibiera efectivo para el servicio.

Tenga en cuenta que el servicio de trueque también se valora de la misma manera desde una perspectiva de gastos: el terapeuta de masaje puede reclamar gastos por valor de $ 1,000 en forma de reparaciones a sus locales comerciales, y usted podría reclamar $ 1,000 en gastos médicos.

Los ingresos por autoempleo obtenidos de las operaciones agrícolas o de pesca no deben informarse con el Formulario 2125. Use el formulario T2042 para los ingresos agrícolas y T2121 para los ingresos de pesca.

Dónde obtener el formulario T2125

Puede encontrar el formulario T2125 en línea en el sitio web de la CRA, donde puede imprimirlo para completar y FIE. También debería poder obtenerlo de cualquier profesional de impuestos. El software de presentación de impuestos como TurboTax también incluirá el formulario automáticamente.

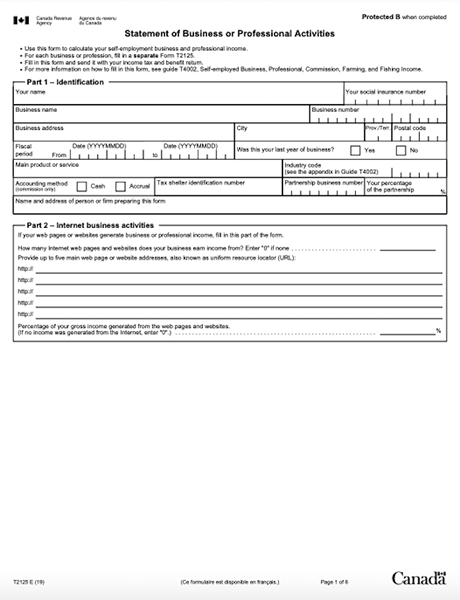

Cómo completar y leer el formulario CRA T2125

El formulario T2125 está diseñado para guiarlo a través del proceso de calcular su ingreso comercial "verdadero", es decir, lo que queda cuando ha quitado sus gastos comerciales del monto original que realizó. Tenga en cuenta que si se dedica a varias actividades comerciales diferentes, tiene más de un negocio o tiene ingresos comerciales y profesionales, deberá completar un formulario T2125 por separado para cada uno para cada uno.

A lo largo del formulario, si algo no se aplica a usted, solo déjelo en blanco.

Ingresos comerciales y profesionales

En la página 2 del formulario, ingresará sus ingresos comerciales brutos en la línea apropiada en el cuadro de ingresos comerciales o en el cuadro de ingresos profesionales, incluido GST/HST recolectable o cobrable. Entonces, si su negocio recolecta GST/HST (i.mi., No es un proveedor pequeño), siga las instrucciones sobre el formulario con respecto a GST/HST y agregue la cantidad de GST/HST a sus ventas brutas o tarifas para calcular sus ventas brutas ajustadas o tarifas profesionales ajustadas. Siga las instrucciones en la Parte 3 de su formulario para encontrar su ingreso comercial total para cada formulario T2125.

Agregue sus gastos comerciales

En las partes 3D y 4, aumentará sus gastos comerciales relevantes, incluidos los gastos de uso comercial de casa, si corresponde. Comidas y gastos de entretenimiento, salarios, licencias comerciales, independientemente de los gastos comerciales que incurrió que es elegible para ser una deducción de impuestos sobre la renta, va aquí.

Los gastos como el inventario, los costos salariales y los subcontratos se ingresan en la Parte 3D, el costo de los bienes vendidos y las ganancias brutas. Todos los demás gastos se ingresan bajo la Parte 4 en las líneas apropiadas.

Recuerde que solo puede reclamar la parte comercial de cualquier gasto que incluya en su T2125.

Para revelar el resultado final

Una vez que todos sus gastos sean atentos, deducirá el total de su ingreso comercial total y el registro de la ganancia o pérdida resultante del Formulario CRA T2125 en el cuadro apropiado en su formulario T1, dependiendo de si es comercial, profesional o comisión ingreso.

Si está involucrado en una asociación, el T2125 también es donde registrará los nombres de sus socios, su porcentaje (s) de la asociación y sus acciones de ingresos o pérdidas netas.

Hay una sección de asignación de costo de capital separada en el formulario para calcular los porcentajes adecuados que se le permite cancelar cada año para activos como propiedades y equipos que su empresa ha adquirido, y una sección separada para los gastos de vehículos motorizados si ha estado utilizando un vehículo para fines comerciales.

Si no tuvo ingresos comerciales durante el año fiscal, aún puede reclamar sus gastos comerciales. Sin embargo, es posible que no desee reclamarlos ese año particular para maximizar el beneficio fiscal.

Puede formarse T2125 ser presentado?

Puede presentar el formulario T2125 en línea a través de NetFile o tener un archivo de preparador de impuestos para usted a través del servicio EFILE de la CRA. Se debe cuando presente su formulario T1, que generalmente se debe al 30 de abril de cada año. Sin embargo, aquellos con ingresos comerciales tienen hasta el 15 de junio para presentar, siempre que aún pagan sus impuestos para la fecha límite del 30 de abril.En 2020, estas fechas se han cambiado al 1 de junio para la presentación y el 30 de septiembre para los pagos.

Dónde enviar el formulario T2125

La oficina de presentación para su formulario T1 y T2125 varía según dónde viva en Canadá. Consulte el sitio web de la CRA para determinar dónde debe enviar sus formularios si decide archivar por correo.

Cómo presentar el formulario T2125

Una vez que haya completado el formulario CRA T2125, úsela para registrar la información relevante en el Formulario T1 como se indica en el formulario. Luego debe enviar los formularios, junto con cualquier pago y otros documentos requeridos, a la oficina fiscal o archivo apropiado en línea.

Control de llave

- CRA Form T2125 es un formulario que usan los contribuyentes canadienses para informar los ingresos comerciales y profesionales al presentar sus declaraciones de impuestos.

- El formulario le ayuda a calcular su ingreso neto o pérdida de las actividades comerciales, que luego informa sobre el Formulario T1 para sus impuestos sobre la renta personal.

- Cualquier individuo independiente y muchos miembros de asociaciones con menos de cinco miembros deben presentar el formulario T2125.

- Los contribuyentes que deben incluir el Formulario T2125 deben incluirlo con su T1 cuando presenten sus impuestos, que generalmente se vencen el 30 de abril en Canadá.

- « ¿Qué es un contratista independiente de bienes raíces??

- ¿Qué es el seguro de la Ley de la Base de Defensa?? »